沃伦・巴菲特极为罕见公开批评卡夫亨氏

- 编辑:admin -沃伦・巴菲特极为罕见公开批评卡夫亨氏

[db:图片] 沃伦・巴菲特表示,他对卡夫亨氏(Kraft Heinz)计划分拆为两家公司的决定感到 “失望”—— 这一举措实质上是在逆转他 2015 年协助推动的合并案,而该合并最终成为了他最重大的投资失误之一。 周二,巴菲特在与《财经论坛》(Squawk Box)的非公开电话沟通中提到,他同样失望的是,此次分拆无需经过股东投票表决。 伯克希尔哈撒韦公司目前持有卡夫亨氏 27.5% 的股份,市值约 89 亿美元,是这家食品巨头目前最大的股东。 巴菲特表示,在卡夫亨氏做出最终决定前,伯克希尔哈撒韦的首席执行官继任者格雷格・阿贝尔(Greg Abel)已向卡夫亨氏管理团队直接表达了反对意见。 对于伯克希尔而言,公开(甚至私下)批评其所持股份公司的管理层,是极为罕见的情况 —— 该公司几乎一直以被动投资者的身份参与投资。 华尔街与巴菲特持相同的失望态度。 卡夫亨氏于周二清晨宣布分拆计划后,其股价当日一度下跌 7.6%;不过后续收复了部分失地,在因节假日缩短的当周,最终仅下跌 2.4%。

沃伦・巴菲特表示,他对卡夫亨氏(Kraft Heinz)计划分拆为两家公司的决定感到 “失望”—— 这一举措实质上是在逆转他 2015 年协助推动的合并案,而该合并最终成为了他最重大的投资失误之一。 周二,巴菲特在与《财经论坛》(Squawk Box)的非公开电话沟通中提到,他同样失望的是,此次分拆无需经过股东投票表决。 伯克希尔哈撒韦公司目前持有卡夫亨氏 27.5% 的股份,市值约 89 亿美元,是这家食品巨头目前最大的股东。 巴菲特表示,在卡夫亨氏做出最终决定前,伯克希尔哈撒韦的首席执行官继任者格雷格・阿贝尔(Greg Abel)已向卡夫亨氏管理团队直接表达了反对意见。 对于伯克希尔而言,公开(甚至私下)批评其所持股份公司的管理层,是极为罕见的情况 —— 该公司几乎一直以被动投资者的身份参与投资。 华尔街与巴菲特持相同的失望态度。 卡夫亨氏于周二清晨宣布分拆计划后,其股价当日一度下跌 7.6%;不过后续收复了部分失地,在因节假日缩短的当周,最终仅下跌 2.4%。 巴菲特的不满是否会促使伯克希尔减持或清仓卡夫亨氏股份? 巴菲特并未排除这一可能性,他表示:“我们将采取任何我们认为符合伯克希尔最佳利益的行动。” 但他补充道:“如果有人接洽我们,希望收购我们持有的股份,除非向卡夫亨氏的其他股东提供相同报价,否则我们不会接受大宗收购要约。” 也就是说,除非有人有意收购整个公司,否则不会考虑单独出售股份。 贝基・奎克透露,巴菲特对未来一年卡夫亨氏为推进分拆计划需额外支出 3 亿美元管理费用的做法表示不满,且他认为这笔投入不会带来多大成效。 巴菲特表示:“当初将两家公司合并,显然不是个明智的决定,但我认为现在拆分也无法解决问题。”

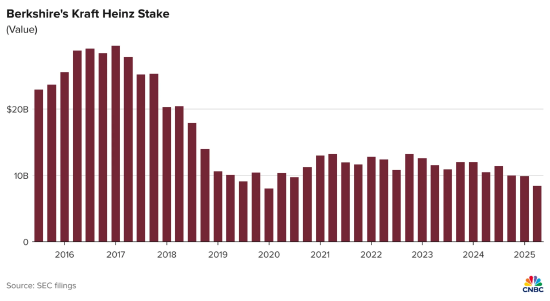

巴菲特的不满是否会促使伯克希尔减持或清仓卡夫亨氏股份? 巴菲特并未排除这一可能性,他表示:“我们将采取任何我们认为符合伯克希尔最佳利益的行动。” 但他补充道:“如果有人接洽我们,希望收购我们持有的股份,除非向卡夫亨氏的其他股东提供相同报价,否则我们不会接受大宗收购要约。” 也就是说,除非有人有意收购整个公司,否则不会考虑单独出售股份。 贝基・奎克透露,巴菲特对未来一年卡夫亨氏为推进分拆计划需额外支出 3 亿美元管理费用的做法表示不满,且他认为这笔投入不会带来多大成效。 巴菲特表示:“当初将两家公司合并,显然不是个明智的决定,但我认为现在拆分也无法解决问题。” 2013 年,伯克希尔与巴西 3G 资本管理公司(3G Capital Management)联手,以 233 亿美元收购了亨氏公司。 两年后,卡夫食品与亨氏合并;2015 年 7 月交易完成时,伯克希尔持有新公司超过 3.25 亿股股份,市值约 240 亿美元。 尽管合并初期,伯克希尔持有的股份市值表现良好,2016 年曾升至约 300 亿美元,但在随后三年间大幅下滑,自 2020 年起便在 100 亿美元左右波动。 巴菲特在 2015 年致股东的信中提到,伯克希尔当时购入这些股份的成本为 98 亿美元,因此目前整体亏损约 10 亿美元。 为更贴合市场价值,伯克希尔在今年第二季度对该笔投资计提了 38 亿美元减值;2019 年,该公司也曾对这笔投资计提 30 亿美元减值。 2019 年,巴菲特在直播采访中,曾对伯克希尔参与卡夫亨氏合并案表达过遗憾,称自己为一家优质公司 “支付了过高价格”。 自合并完成以来,卡夫亨氏的股价已累计下跌 69%。

2013 年,伯克希尔与巴西 3G 资本管理公司(3G Capital Management)联手,以 233 亿美元收购了亨氏公司。 两年后,卡夫食品与亨氏合并;2015 年 7 月交易完成时,伯克希尔持有新公司超过 3.25 亿股股份,市值约 240 亿美元。 尽管合并初期,伯克希尔持有的股份市值表现良好,2016 年曾升至约 300 亿美元,但在随后三年间大幅下滑,自 2020 年起便在 100 亿美元左右波动。 巴菲特在 2015 年致股东的信中提到,伯克希尔当时购入这些股份的成本为 98 亿美元,因此目前整体亏损约 10 亿美元。 为更贴合市场价值,伯克希尔在今年第二季度对该笔投资计提了 38 亿美元减值;2019 年,该公司也曾对这笔投资计提 30 亿美元减值。 2019 年,巴菲特在直播采访中,曾对伯克希尔参与卡夫亨氏合并案表达过遗憾,称自己为一家优质公司 “支付了过高价格”。 自合并完成以来,卡夫亨氏的股价已累计下跌 69%。